Superbonus 110%

Pacchetto completo con testo in versione pdf e cartella allegati con i moduli da compilare

Orientamento all’Ecobonus

- 1.1 Ecobonus 110%

- 1.2 I requisiti

- 1.3 I beneficiari

- 1.4 Gli interventi trainanti

- 1.4.1 Isolamento termico

- 1.4.2 Sostituzione di impianti di riscaldamento centralizzati

- 1.4.3 Sostituzione di impianti di riscaldamento unifamiliari

- 1.4.4 Sismabonus – Interventi antisismici

- 1.5 Gli interventi non trainanti

- 1.6 Altre spese detraibili

- 1.7 Detrazioni 110%, le opzioni: sconto in fattura o cessione del credito

- 1.8 Superbonus 110%: procedure e documenti

- 1.8.1 Come pagare i lavori

- 1.8.2 L’asseverazione

- 1.8.3 Il visto di conformità

- 1.8.4 Comunicazione all’ENEA: la procedura

- 1.8.5 Comunicazione all’ENEA: le sanzioni

- 1.8.6 Comunicazione all’Agenzia delle Entrate

- 1.8.7 Documenti da conservare

Le detrazioni: sconto in fattura e cessione del credito

Quanto costa cedere il credito di imposta

Informazioni utili

- 4.1 Regole per condomini e persone fisiche

- 4.1.1 Il condominio

- 4.1.2 Limitazioni per le persone fisiche

- 4.1.3 Soggetti che non posso applicare le detrazione

- 4.2 Cessione del credito su immobili in comodato

- 4.3 Le offerte delle banche

- 4.4 Visto di conformità

- 4.5 Modulo per cessione bonus

- 4.6 Corretta compilazione dei documenti

- 4.7 A.R.E. - Attestato di Regolarità Edilizia

- 4.8 La verifica della conformità urbanistica

- 4.9 La regolarità urbanistica e catastale

- 4.10 Principali cause di irregolarità urbanistica

- 4.11 Trasferimenti e regolarità urbanistica

- 4.12 Superbonus 110% e abusi edilizi

1. Orientamento all’Ecobonus

1.1

Ecobonus 110%

Introdotto dal Decreto Rilancio (attuativo Dell’articolo 119 del DL 34/2020) il Superbonus 2020 prevede una detrazione fiscale al 110% in 5 rate annuali di pari importo per determinati interventi effettuati dal 1 luglio 2020 al 31 dicembre 2021.

Vengono inoltre introdotti la cessione del credito e lo sconto in fattura, offrendo così l’opportunità a tutti di beneficiare dell’agevolazione (anche agli incapienti) per effettuare i lavori a costo zero.

Tipologie di interventi

Riqualificazione energetica

(isolamento, riscaldamento, approvvigionamento di energia etc.)Adeguamento antisismico degli edifici

Installazione degli impianti fotovoltaici

Installazione di infrastrutture per la ricarica dei veicoli elettrici

1.2

I requisiti

Il Superbonus 110% è applicabile se viene effettuato almeno uno degli interventi cosiddetti “trainanti”. In questo caso l’aliquota della detrazione fiscale sale dal 65% al 110% anche per gli altri lavori ritenuti non trainanti.

Viene sempre richiesto il miglioramento di almeno due classi energetiche dell’edificio o delle unità immobiliari o, dove non possibile, il conseguimento della classe energetica più alta, da attestare mediante APE.

1.3

I beneficiari

Possono beneficiare del Superbonus 110%, per immobili che non siano di tipo signorile, ville di lusso, castelli, palazzi di eminenti pregi storici e artistici:

Le persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni

I condomini (in questo caso le unità immobiliari possono essere destinate anche ad uffici e negozi e i beneficiari possono risultare, indirettamente, anche imprese o professionisti)

Gli istituti autonomi case popolari (IACP) per interventi realizzati su immobili, di loro proprietà ovvero gestiti per conto dei comuni, adibiti ad edilizia residenziale pubblica

Le cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci

Le Organizzazioni non lucrative di utilità sociale (ONLUS), dalle organizzazioni di volontariato e dalle associazioni di promozione sociale

Associazioni e società sportive dilettantistiche, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi

1.4

Gli interventi trainanti

1.4.1 Isolamento termico

Rientra tra gli interventi ritenuti trainanti l’isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25% della superficie disperdente lorda.

L’agevolazione riguarda tutti gli edifici o le unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno (condomini o villette a schiera).

La detrazione è calcolata sull’ammontare complessivo delle spese non superiori a:

50.000 euro per gli edifici unifamiliari o per le unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno

40.000 euro moltiplicato per il numero delle unità immobiliari che compongono l’edificio (per gli edifici da 2-8 unità immobiliari)

30.000 euro moltiplicato per il numero delle unità immobiliari che compongono l’edificio (per gli edifici › 8 unità immobiliari)

I materiali isolanti utilizzati nell’intervento devono rispettare i criteri ambientali di cui al decreto del Ministro dell’ambiente e della tutela del territorio e del mare 11 ottobre 2017.

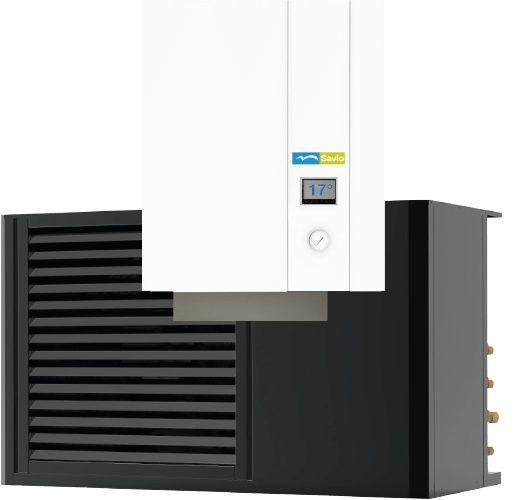

1.4.2 Sostituzione di impianti di riscaldamento centralizzati

Rientrano tra gli interventi trainanti anche anche quelli effettuati sulle parti comuni degli edifici condominali per la sostituzione di impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione con efficienza almeno pari alla classe A, a pompa di calore, compresi gli impianti ibridi o geotermici, con impianti di microcogenerazione o a collettori solari. Sono detraibili anche le spese relative allo smaltimento e alla bonifica dell’impianto sostituito.

Il tetto di spesa massimo è pari a:

-

20.000 euro moltiplicati per ogni unità immobiliare che compone l’edificio per gli edifici fino a 8 unità immobiliari;

-

15.000 euro moltiplicati per ogni unità immobiliare che compongono l’edificio per gli edifici con più di 8 unità immobiliari.

1.4.3 Sostituzione di impianti di riscaldamento unifamiliari

Per gli edifici unifamiliari o le unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno (villette e villette a schiera) rientrano tra gli interventi trainanti la sostituzione degli impianti di climatizzazione invernale esistenti con impianti per il riscaldamento), il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione con efficienza almeno pari alla classe A, a pompa di calore compresi gli impianti ibridi o geotermici, con impianti di microcogenerazione o a collettori solari.

Il tetto di spesa in questo caso è pari al massimo a 30.000 euro per al massimo 2 unità immobiliari.

La detrazione è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell’impianto sostituito.

1.4.4 Sismabonus – Interventi antisismici

Adozione di misure antisismiche su edifici ubicati nelle zone sismiche ad alta pericolosità (zona sismica 1 e 2) con particolare riguardo all’esecuzione di opere per la messa in sicurezza statica, in particolare sulle parti strutturali.

Interventi di riduzione del rischio sismico che determini il passaggio ad una o due classi di rischio inferiori e nelle zone a rischio sismico 1, 2 e 3 anche mediante demolizione e ricostruzione di interi edifici, allo scopo di ridurne il rischio sismico, anche con variazione volumetrica rispetto all’edificio preesistente, ove le norme urbanistiche vigenti consentano tale aumento.

1.5

Gli interventi non trainanti

Nel caso in cui si effettui uno degli interventi trainanti sopra descritti, o uno degli interventi che danno diritto al Sisma Bonus, l’Ecobonus 110% si applica anche ad altri interventi di efficienza energetica di cui all’articolo 14 del D.L. n. 63/2013, nei relativi limiti di spesa previsti:

Sostituzione di infissi

Schermature solari

Sistemi di termoregolazione evoluti

Installazione di micro-cogeneratori in sostituzioni di impianti esistenti con un risparmio di energia primaria

Installazione di colonnine per la ricarica di veicoli elettrici

Installazione di impianti solari fotovoltaici, in caso di cessione dell’energia in esubero a favore del GSE. La detrazione è calcolata su un ammontare complessivo delle spese non superiore a € 48.000 per impianto per singola unità immobiliare, nel limite di 2.400€ per ogni kW di fotovoltaico e 1.000 € per ogni kW di capacità di accumulo.

Il tetto di spesa di 48mila euro per l’installazione di pannelli fotovoltaici si somma ad altri 48mila euro per l’eventuale installazione, anche successiva, di sistemi di accumulo integrati negli impianti fotovoltaici viene quindi rivista la precedente interpretazione del Fisco sull’applicazione dell’Ecobonus 110%: il chiarimento è fornito con risoluzione 60/2020, che rispondendo a un’istanza di interpello dettaglia una serie di regole applicative in particolare su tetti di spesa e ripartizione in condominio.

Per gli interventi non trainanti la detrazione fiscale viene spalmata in 5 anni.

Fanno eccezione gli immobili sottoposti a particolari vincoli previsti dal codice dei beni culturali e del paesaggio o dai regolamenti edilizi, urbanistici e ambientali, che vietino l’esecuzione di uno degli interventi trainanti: in questo caso la detrazione del 110% si applica a tutti gli interventi di efficienza energetica effettuati.

1.6

Altre spese detraibili

Rientrano tra le spese che è possibile portare in detrazione anche quelle relative alle prestazioni professionali necessarie alla realizzazione degli interventi, comprese:

La redazione, le asseverazioni e l’attestato di prestazione energetica

Le spese sostenute sostenute per il rilascio delle attestazioni, delle asseverazioni e del visto di conformità

1.7

Detrazioni 110%, le opzioni: sconto in fattura o cessione del credito

Il Superbonus 110% può essere fruito in diversi modi a scelta del contribuente:

-

Come detrazione pari al 110% recuperabile in 5 anni

-

Come sconto immediato sul corrispettivo dovuto fino all’importo massimo pari al corrispettivo stesso, anticipato dal fornitore che ha effettuato l’intervento che potrà poi recuperarlo come credito d’imposta oppure cederlo ad altri, incluse banche o operatori finanziari. L’importo dello sconto non riduce l’imponibile ai fini IVA ed è indicato in fattura, quale sconto praticato in applicazione delle previsioni dell’articolo 121 del decreto-legge 34 del 2020). Istruzioni precise in merito sono fornite dall’Agenzia delle Entrate, con provvedimento che illustra nel dettaglio le modalità di esercizio dell’opzione, da effettuarsi esclusivamente in via telematica. In merito allo sconto immediato in fattura L’articolo 121 del Decreto Rilancio precisa che lo sconto sul corrispettivo dovuto può essere richiesto per gli interventi realizzati fino al 2021 per: recupero del patrimonio edilizio; efficienza energetica; adozione di misure antisismiche; recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna; installazione di impianti fotovoltaici; installazione di colonnine per la ricarica dei veicoli elettrici. Per la cessione del credito è necessario trasmettere assieme ai dati in via telematica all’ENEA anche copia dell’asseverazione con modalità e procedura stabilite dal decreto MiSE

-

Come credito d’imposta da cedere a terzi, compresi intermediari finanziari e banche

1.8

Superbonus 110%: procedure e documenti

Le regole sono simili a quelle previste per le altre detrazioni edilizie ma con una serie di differenze fondamentali, a partire dalla ripartizione su cinque quote invece che dieci, l’obbligo di asseverazione su requisiti tecnici e congruità della spesa, la flessibilità su cessione credito e sconto in fattura, nei qual caso serve però anche un visto di conformità che attesti i presupposti del diritto alla detrazione d’imposta.

Restano invece uguali, anche ai fini del superbonus al 110%, le modalità di pagamento lavori con bonifico e causale specifica.

Le procedure per chiedere e utilizzare il Super Ecobonus sono indicate nella circolare applicativa dell’Agenzia delle Entrate, n. 24/2020. Sintetizziamo di seguito in cosa consiste e come fruirne.

1.8.1 Come pagare i lavori

Fondamentale, come per le altre detrazioni edilizie, la modalità di pagamento. Bisogna effettuare un bonifico, bancario o postale, dal quale risulti la causale del versamento, il codice fiscale del beneficiario della detrazione ed il numero di partita IVA o il codice fiscale del soggetto a favore del quale il bonifico è effettuato. Il Fisco segnala che possono essere utilizzati i bonifici predisposti dagli istituti di pagamento ai fini dell’ecobonus o della detrazione per il recupero del patrimonio edilizio.

1.8.2 L’asseverazione

L’asseverazione del tecnico abilitato che viene rilasciata al termine dei lavori o per ogni stato di avanzamento dei lavori è sempre necessaria. La procedura qui è diversa a seconda dell’intervento.

Efficientamento energetico: l’asseverazione riguarda la conformità ai requisiti tecnici richiesti e la congruità delle spese sostenute in relazione agli interventi agevolati. Viene eseguita da un tecnico abilitato, va poi trasmessa, per via telematica, all’Agenzia nazionale per le nuove tecnologie, l’energia e lo sviluppo economico sostenibile (ENEA), secondo le modalità stabilite con il decreto del Ministro dello Sviluppo Economico 3 agosto 2020

-

Interventi antisismici: l’asseverazione riguarda l’efficacia degli interventi e la congruità delle spese, viene effettuata da professionisti incaricati della progettazione strutturale, direzione dei lavori, collaudo statico. Viene depositata allo sportello unico competente (articolo 5 del dpr 380/2001)

Asseverazione generale + asseverazione a SAL

1.8.3 Il visto di conformità

In un primo momento, il decreto Rilancio sembrava suggerire che il visto rilasciato dagli intermediari abilitati sarebbe obbligatorio solo “ai fini dell’opzione per la cessione o per lo sconto in fattura” di tutti i crediti d’imposta, cioè anche per quelli diversi dal superbonus. Ma non per l’opzione della detrazione fiscale nella dichiarazione dei redditi, quella, cioè, che dà diritto al recupero in diversi anni del 110% della spesa sostenuta.

Nel passaggio con cui il Parlamento ha convertito il decreto in legge, invece, ha sancito l’obbligatorietà oltre che per la cessione del credito o per lo sconto in fattura, anche “ai fini della detrazione del 110%”. Inoltre, per quanto riguarda il sisma bonus al 110%, è previsto che chi rilascia il visto di conformità (che appunto dovrebbe esserci solo in caso di opzione per la cessione o per lo sconto) deve verificare la “presenza delle asseverazioni e delle attestazioni rilasciate dai professionisti incaricati”.

Il visto di conformità viene eseguito dai soggetti incaricati della trasmissione telematica delle dichiarazioni (dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro) e dai CAF, che sono tenuti a verificare la presenza delle asseverazioni e delle attestazioni rilasciate dai professionisti tecnici.

1.8.4 Comunicazione all’ENEA: la procedura

La comunicazione deve essere trasmessa dal contribuente, eventualmente con l’assistenza di un intermediario, per via telematica entro 90 giorni dall’ultimazione dei lavori, accedendo al sito ENEA appositamente predisposto per l’Ecobonus 2020.

Per inviare la comunicazione bisogna effettuare la seguente procedura:

1. Registrarsi al sito ENEA

2. Accedere al sistema

3. Inserire i dati anagrafici del beneficiario

4. Inserire l’immobile oggetto dell’intervento

5. Scegliere il comma da applicare

6. Compilare gli allegati

7. Verificare i dati

8. Inviare la dichiarazione e stampa

In caso di cessione del credito deve essere trasmessa all’Enea anche copia dell’asseverazione con modalità e procedura stabilite dal decreto MiSE.

1.8.5 Comunicazione all’ENEA: le sanzioni

Ricordiamo che il decreto prevede sanzioni da 2mila a 15mila euro per ciascuna attestazione infedele resa. Ad effettuare i controlli sarà l’ENEA, in primo luogo solo formali e poi più approfonditi, a campione.

1.8.6 Comunicazione all’Agenzia delle Entrate

La comunicazione relativa agli interventi eseguiti sulle unità immobiliari può essere inviata dal beneficiario della detrazione, direttamente oppure avvalendosi di un intermediario. Per gli interventi che danno diritto al Superbonus la comunicazione relativa agli interventi eseguiti sulle unità immobiliari deve essere inviata esclusivamente dal soggetto che rilascia il visto di conformità.

La comunicazione relativa agli interventi eseguiti sulle parti comuni degli edifici può essere inviata dall’amministratore di condominio, direttamente oppure avvalendosi di un intermediario. Per gli interventi che danno diritto al Superbonus la comunicazione relativa agli interventi eseguiti sulle parti comuni degli edifici deve essere inviata dal soggetto.

che rilascia il visto di conformità oppure dall’amministratore del condominio, direttamente o avvalendosi di un intermediario. In tale ultimo caso, il soggetto che rilascia il visto è tenuto a verificare e validare i dati relativi al visto di conformità e alle asseverazioni e attestazioni. La comunicazione deve essere inviata entro il 16 marzo dell’anno successivo a quello di sostenimento delle spese per cui viene esercitata l’opzione.

Per le spese sostenute nel 2020 la comunicazione può essere trasmessa a partire dal 15 ottobre 2020.

Modulo per la richiesta della detrazione

Istruzioni per la compilazione del modulo di richiesta della detrazione

1.8.7 Documenti da conservare

Fatture o ricevute fiscali comprovanti le spese effettivamente sostenute

Ricevuta del bonifico attraverso il quale è stato effettuato il pagamento

Copia dell’asseverazione trasmessa all’ENEA o depositato allo sportello unico

Per interventi su parti comuni degli edifici: copia della delibera assembleare e della tabella millesimale di ripartizione delle spese. Tale documentazione può essere sostituita dalla certificazione rilasciata dall’amministratore del condominio

Se i lavori sono effettuati dal detentore dell’immobile, la dichiarazione del proprietario di consenso all’esecuzione dei lavori

2. Le detrazioni: sconto in fattura e cessione del credito

2.1

Come funzionano

Con il Decreto Rilancio 2020, per l’Ecobonus 110%, 65%, 50%, Sismabonus, Bonus Ristrutturazione e Facciate è possibile chiedere lo sconto in fattura all’impresa e la cessione del credito a banche e intermediari finanziari. Vediamo come funziona.

Il Decreto Rilancio, oltre all’Ecobonus al 110%, ha introdotto lo sconto in fattura e/o la cessione del credito agli istituti di credito o altri intermediari finanziari.

Tramite i vari bonus, è possibile portare in detrazione parte delle spese sostenute per molti interventi edili e impiantistici. Facciamo un esempio. Immaginiamo che il sig. Mario Rossi decida di ristrutturare casa e di spendere 10.000 €. sfruttando, ad esempio, il bonus ristrutturazioni al 50%, l’Agenzia delle Entrate restituirà al sig. Mario Rossi il 50% di quanto ha speso in 10 anni, tramite delle detrazioni sulle tasse IRPEF che il sig. Mario Rossi verserà allo Stato. Quindi, per i 10 anni successivi all’intervento, pagherà 500 € di tasse in meno ogni anno: 500 € x 10 anni= 5.000 € (il 50 % di 10.000 €).

In questo caso, il sig. Mario Rossi dovrà pagare il tutto entro la fine dei lavori e in seguito i soldi gli verranno restituiti. In alternativa, grazie allo sconto in fattura, spenderebbe solo 5.000 €. Il restante 50% dei 10.000 € lo anticiperebbe l’impresa che a sua volta lo potrebbe trasferire alla banca.

Fiduciosi di avere trasmesso il concetto, entriamo nei dettagli.

Il Decreto permette di beneficiare dello sconto in fattura per le spese sostenute da luglio 2020 fino a dicembre 2021 e interessa tutti i bonus dell’Agenzia delle Entrate, fatta eccezione per il bonus mobili.

2.2

Sconto in fattura e/o cessione del credito?

Secondo l’art. 121, comma 1 del Decreto Rilancio, in alternativa alla detrazione, il sig. Mario Rossi potrà optare:

a) per un contributo, sotto forma di sconto sul corrispettivo dovuto al fornitore che ha effettuato gli interventi (fino a un importo massimo pari al corrispettivo dovuto), e da quest’ultimo recuperato sotto forma di credito d’imposta, con facoltà di successiva cessione del credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

b) per la trasformazione del corrispondente importo in credito d’imposta, con facoltà di successiva cessione ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari.

Ma, cosa vuol dire e qual è la differenza tra sconto e cessione?

Nel primo caso, l’impresa che realizza i lavori effettua al sig. Mario Rossi uno sconto in fattura pari alla spesa detraibile, a sua volta, l’impresa potrà cedere o meno il credito alle banche o ad altri intermediari. Nel secondo caso, il sig. Mario Rossi potrà cedere direttamente il suo credito a terzi, quindi by-passando le imprese e i fornitori ed incassare un importo che concorderà con il cessionario.

Il credito d’imposta potrà essere ceduto illimitatamente a qualsiasi soggetto.

La vera forza dell’iniziativa sta nella possibilità di cedere il credito agli intermediari finanziari. Ne segue che è possibile realizzare alcuni interventi con limitati impieghi di denaro ed altri, addirittura, “senza nessun impiego”. Questo meccanismo era già presente, ma in passato non si poteva cedere il credito agli istituti, e poche imprese potevano permettersi di anticipare i soldi ai clienti.

Potranno sfruttare lo sconto in fattura anche gli incapienti, cioè coloro che hanno redditi talmente bassi da non presentare nemmeno la dichiarazione o che comunque versano poche imposte IRPEF.

Per beneficiare di ciò, dovrai far redigere:

1. un visto di conformità ad un intermediario abilitato: commercialista, esperto contabile, consulente del lavoro, responsabile del Caf etc. Tramite questo visto viene verificata la presenza delle asseverazioni e delle attestazioni rilasciate dai professionisti incaricati. In pratica, si verifica che il tecnico abbia prodotto tutte le asseverazioni.

2. le asseverazioni tecniche a professionisti come ingegneri, architetti, geometri e periti.

Il tecnico dovrà:

Produrre l’attestato di prestazione energetica APE ante e post intervento e asseverando il salto di due classi sotto forma di dichiarazione asseverata

Dichiarare che le opere realizzate ricadono tra quelle agevolabili

Verificare la congruità delle spese sostenute in relazione agli interventi agevolati (indipendentemente dallo sfruttamento della cessione del credito o sconto in fattura)

L’asseverazione può essere rilasciata a fine lavori oppure per stato di avanzamento fino ad un massimo di 2. Il primo stato di avanzamento, inoltre, deve riferirsi ad almeno il 30% e il secondo ad almeno il 60% dell’intervento medesimo. Nel caso di cessione del credito o sconto in fattura è necessario trasmettere assieme ai dati in via telematica all’ENEA anche copia dell’asseverazione con modalità e procedura stabilite dal decreto MiSE.

2.2.1 Sconto in fattura: quando si può applicare

Scarica il documento

Bonus ristrutturazioni destinato agli interventi di manutenzione straordinaria, restauro e risanamento conservativo e ristrutturazione edilizia. Addirittura, rientrano nel bonus ristrutturazioni, le spese relative ad interventi di manutenzione ordinaria sulle sole parti comuni condominiali.Ecobonus 110%

Ecobonus al 50%, 65%

Scarica il documento

2.2.2 Procedura e iter per ottenere lo sconto in fattura

Questa procedura è molto più snella, specialmente per chi chiede lo sconto. Anche in questo caso è necessario inviare un’apposita comunicazione all’Agenzia delle Entrate. Il fornitore, impresa o intermediario recupererà lo sconto come credito d’imposta, da utilizzare esclusivamente in compensazione tramite modello F24, in cinque quote annuali, oppure potrà a sua volta cederlo.

2.2.3 Procedura e iter per ottenere la cessione del credito

Per validare la cessione del credito, è necessario comunicare all’Agenzia delle Entrate i dati del cessionario (impresa o fornitore a cui hai ceduto il credito), l’accettazione da parte di quest’ultimo del credito ceduto e l’importo dello stesso, spettante sulla base delle spese sostenute entro il 31 dicembre dell’anno precedente. In mancanza di questa comunicazione, la cessione del credito è inefficace.

Tale credito potrà essere utilizzato dal cessionario solo dopo la relativa accettazione, che deve avvenire attraverso il “cassetto fiscale”. L’accettazione e il rifiuto non possono essere parziali e sono irreversibili. Il fornitore/cessionario potrà utilizzarli in compensazione tramite modello F24.

Se il cessionario cede, a sua volta, il credito ricevuto, deve comunicarlo all’Agenzia delle Entrate utilizzando la stessa procedura. È possibile cedere il credito una sola volta.

3. Quanto costa cedere il credito di imposta

Prendiamo come riferimento il il Foglio informativo Unicredit aggiornato al 14 agosto 2020 ed in atto valido sino al 30 settembre 2020, nel quale sono riportati:

I prezzi di acquisto dalle persone fisiche, dai condomini e dalle impresa per quanto riguarda il superbonus

Prezzo di acquisto crediti fiscali non riferiti al Superbonus 110% (che cioè danno luogo a misure di detrazione diverse da quelle sopra indicate)

Foglio informativo Unicredit

3.1

Tipologia di intervento

Il credito d’imposta riconosciuto è pari a € 55.000

Interventi trainanti che comportano una riduzione della trasmittanza termica U degli elementi opachi , purchè detta trasmittanza non sia inferiore ai pertinenti valori di cui all’allegato E del decreto requisiti, per un importo totale di € 30.000

Intervento trainante che comporta la sostituzione dell’impianto di climatizzazione invernale per un importo totale di € 20.000

3.2

Scegliere di utilizzare il credito di imposta

Il committente (persona fisica che effettua l’intervento per il quale ha diritto al credito d’imposta su un unico immobile di proprietà della stessa) che effettuerà i lavori precedentemente indicati opta per una cessione del credito ad un Istituto di credito, nello specifico a Unicredit facendo riferimento alle condizioni riportate sul foglio informativo della medesima banca.

3.3

Tempistiche

09/09/2020 sottoscrizione dell’impegno a cedere i futuri crediti fiscali alla banca, che si impegna ad acquistarli15/12/2020 maturazione e cessione dei crediti fiscali sorti a seguito di asseverazione che certifica il raggiungimento di almeno il 30% dei lavori, con acquisto da parte della banca e versamento del relativo controvalore sul conto corrente dedicato del cliente presso la banca stessa

15/01/2021 maturazione e cessione dei crediti fiscali sorti a seguito di asseverazione che certifica il raggiungimento di almeno il 30% dei lavori, con acquisto da parte della banca e versamento del relativo controvalore sul conto corrente dedicato del cliente presso la banca stessa

O9/04/2021 maturazione e cessione dei crediti fiscali residui a fine lavori, a seguito di avvenuta validazione del rispetto di tutti i requisiti previsti, con acquisto da parte della banca e versamento del relativo controvalore sul conto corrente dedicato del cliente presso la banca stessa

3.4

Condizioni

A fronte di un credito d’imposta pari a 55.000,00 €, Unicredit acquisterà il credito pagandolo 51.000 € con un costo per la persona fisica di 4.000,00 € pari al 7,27%, non male (per l’istituto di credito per lavori effettuati in 6 mesi.)

NB Ad Unicredit, l’impresa, il Condominio e le persone fisiche possono richiedere una apertura di credito per anticipo contratti - fatture della durata massima di 18 mesi, mediante accensione di un conto corrente a termine dedicato all’iniziativa, senza costi fissi fino a 30 operazioni.

La linea di credito sarà utilizzata per pagare gli interventi che danno diritto ai benefici fiscali e nel limite massimo dell’importo del credito fiscale ceduto. Le somme derivanti dalla cessione del credito fiscale dovranno essere utilizzate per rimborsare la linea di credito concessa.

Le percentuali anticipabili sui contratti–fatture sono:

Per le imprese fino al 60% delle cessioni del credito fiscalePer i condomini fino al 100% delle cessioni del credito fiscale

Per le persone fisiche fino al 100% della cessione del credito fiscale

Per poter utilizzare la linea di credito le persone fisiche ed i Condomini devono presentare alla Banca la fattura da pagare, con le modalità previste dalla normativa per ottenere i benefici fiscali. La linea di credito sarà utilizzata per pagare i lavori che danno diritto ai benefici fiscali e nel limite massimo dell’importo del credito fiscale ceduto. Le somme derivanti dalla cessione del credito fiscale dovranno essere utilizzate per rimborsare la linea di credito concessa. Il tasso applicato da Unicredit è pari al 2,75% annuo per il periodo che intercorre dalla data di anticipazione alla data di cessione del credito.

3.5

Costi per prestazioni professionali necessarie

Oltre alla progettazione e direzione dei lavori è necessario che il tecnico abilitato, incaricato della progettazione proceda:

Al rilascio dell’attestato di prestazione energetica (A.P.E) ante e post intervento, nella forma della dichiarazione asseverataAll’asseverazione del rispetto dei requisiti previsti e la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati

Nel caso di cessione del credito ,occorre, poi, il visto di conformità dei dati relativi alla documentazione che attesta la presenza dei presupposti che danno diritto alla detrazione d’imposta che dovrà essere rilasciato dai soggetti incaricati della trasmissione telematica delle dichiarazioni (dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro) e dai responsabili dell’assistenza fiscale dei CAF che sono tenuti a verificare la presenza delle asseverazioni e delle attestazioni rilasciate dai professionisti incaricati.

Tutte spese che, in base al comma 15 dell’art. 119 del Decreto Rilancio n. 34/2020, sono detraibili. Tra le spese sulle quali si può calcolare la detrazione dell’imposta, rientrano:

Le spese per la progettazione e le altre prestazioni professionali connesseLe spese per prestazioni professionali comunque richieste dal tipo di intervento

Le spese per la relazione di conformità dei lavori alle leggi vigenti

Le spese per perizie e sopralluoghi

4. Informazioni utili

4.1

Regole per condomini e persone fisiche (Aggiornato al 18/08/20)

4.1.1 Il condominio

Il condominio può utilizzare il super-Ecobonus al 110% se è costituito in condominio in base alla disciplina civilistica, di conseguenza non possono beneficiare del Superbonus interventi realizzati sulle parti comuni a due o più unità immobiliari distintamente accatastate di un edificio interamente posseduto da un unico proprietario o in comproprietà fra più soggetti. La nascita del condominio si determina automaticamente, senza che sia necessaria alcuna deliberazione, nel momento in cui più soggetti costruiscono su un suolo comune ovvero quando l’unico proprietario di un edificio ne cede a terzi piani o porzioni di piano in proprietà esclusiva, realizzando l’oggettiva condizione del frazionamento. I lavori agevolati possono riguardare sia le parti comuni dell’edificio condominiale, sia le singole unità immobiliari.

4.1.2 Limitazioni per le persone fisiche

Le persone fisiche hanno delle limitazioni: per applicare l’agevolazione non devono essere nell’esercizio di attività d’impresa o autonoma, significa che il Superbonus non può essere applicato a beni relativi all’impresa (articolo 65 del TUIR) (quindi, ad esempio, un ufficio o un negozio non possono applicare l’Ecobonus), e in ogni caso possono realizzare lavori su un numero massimo di due unità immobiliari. Il contribuente può anche non essere residente nel territorio dello Stato: il requisito fondamentale è che sostenga le spese, e che non sia nell’esercizio di attività di impresa, arti e professioni. Altre due importanti precisazioni:

I contribuenti persone fisiche che svolgono attività di impresa o arti e professioni possono utilizzare il Superbonus per le spese relative a interventi effettuati su immobili appartenenti all’ambito privatistico, come la casa di abitazione, o una seconda casa

L’esclusione riguarda solo le singole unità immobiliari e non i lavori effettuati dall’intero condominio, quindi un contribuente che svolge attività d’impresa può utilizzare l’agevolazione in relazione alle spese sostenute per interventi realizzati sulle parti comuni degli edifici condominiali.

Le persone fisiche, come detto, possono beneficiare del Superbonus relativamente alle spese sostenute per interventi realizzati su massimo due unità immobiliari e devono:

Possedere l’immobile in qualità di proprietario, nudo proprietario o di titolare di altro diritto reale di godimento (usufrutto, uso, abitazione o superficie);

Detenere l’immobile in base a un contratto di affitto, locazione finanziaria, comodato: in questi casi, ci vuole il consenso all’esecuzione lavori del proprietario.

Sono ammessi i familiari conviventi del detentore dell’immobile, nel dettaglio parenti fino al terzo grado e affini (sono i parenti del coniuge) fino al secondo grado: devono essere conviventi

4.1.3 Soggetti che non posso applicare le detrazione

I soggetti che non possono applicare la detrazione a causa del regime fiscale che applicano (tassazione separata, regime forfettario e via dicendo) o per incapienza dell’imposta lorda, possono applicare l’agevolazione come sconto in fattura oppure cedere il credito, in base alle regole previste dall‘articolo 121 del decreto Rilancio.

4.2

Cessione del credito su immobili in comodato (Aggiornato al 19/08/20)

Le persone fisiche che sostengono le spese devono possedere o detenere l’immobile oggetto dell’intervento in base ad un titolo idoneo, al momento di avvio dei lavori o al momento del sostenimento delle spese, se antecedente.

I titoli abilitativi:

Possedere l’immobile in qualità di proprietario, nudo proprietario o di titolare di altro diritto reale di godimento (usufrutto, uso, abitazione o superficie)

Detenere l’immobile in base ad un contratto di locazione, anche finanziaria, o di comodato. In questi casi ci vuole però il consenso all’esecuzione dei lavori da parte del proprietario

Il proprietario dell’immobile ha quindi titolo per accedere all’agevolazione. Non ci sono preclusioni alla possibilità di utilizzare il beneficio con la cessione del credito. In questo caso, il riferimento normativo è l’articolo 121 del Decreto Rilancio, che riguarda tutti i soggetti che sostengono, negli anni 2020 e 2021, spese per gli interventi agevolati al 110%.

4.3

Le offerte delle banche

INTESASANPAOLO

Scarica la propostaIntesasanpaolo si rivolge a condomini, persone fisiche e imprese specializzate (alle quali il cliente chiede lo sconto in fattura, e che possono a loro volta cedere il credito).

Per i privati (condomini o persone fisiche) è previsto un prestito per realizzare gli interventi e assistenza per cedere il credito d’imposta. Per le aziende, soluzioni per recuperare lo sconto in fattura vendendo il credito, con specifiche proposte di finanziamento.

Per andare incontro alle imprese del settore, sono anche state firmate specifiche convenzioni. Un accordo con Confapi permette di rendere liquidi i crediti di imposta acquisiti tramite sconto in fattura e linee di finanziamento per le aziende in fase di esecuzione dei lavori. Sono previsti:

Finanziamenti in forma di “anticipo contratti”

Acquisto crediti d’imposta con formula cessione pro-soluto

Piattaforma dedicata, in collaborazione con Deloitte, per la gestione dei passaggi amministrativi e delle certificazioni per la gestione fiscale dei crediti

Finanziamento a medio-lungo termine fino a 72 mesi e preammortamento sino a 36 mesi

Prodotti di leasing e di reverse factoring o confirming per i fornitori

Prodotti e servizi analoghi a quelli sopra descritti sono riportati in un accordo con ANCE e prevede altre soluzioni innovative.

UNICREDIT

Scarica la propostaAnche Unicredit si rivolge a condomini, privati e imprese, proponendo finanziamenti che possono coprire l’intero importo dei lavori.

Le proposte:

Si apre un conto corrente dedicato si apre un conto corrente a termine (18 mesi), dedicato all’iniziativa, per pagare gli interventi che danno diritto ai benefici fiscali senza costi fissi fino a 30 operazioni. La percentuale anticipabile sui contratti – fatture è fino al 60% della cessione del credito fiscale per le imprese, fino al 100% per i condomini e le persone fisiche

Sul conto corrente dedicato vengono versate le somme che derivano dalla cessione del credito, a estinzione o riduzione del finanziamento concesso. Prezzo di acquisto del credito: 102 euro per ogni 110 euro di credito fiscale per condomini e persone fisiche, 100 euro per ogni 110 euro di credito per imprese

CARIGE

Banca Carige, che si rivolge a: privati e condomini che effettuano i lavori, alle imprese hanno applicato lo sconto in fattura, alle seguenti condizioni di acquisto:

Privati e condomini potranno cedere i crediti di imposta derivanti da spese detraibili in 5 anni ottenendo indietro il 93,19% (102,5 euro per ogni 110 di credito ceduto)

Imprese riceveranno il 91,81% (101 euro per ogni 110 di credito ceduto)

I crediti di imposta detraibili in 10 ( 65% ; 50% ) anni consentiranno invece di recuperare l’81,12% del credito ceduto (81.12 euro euro per ogni 100 di credito ceduto)

4.4

Visto di conformità (Aggiornato al 28/08/20)

Il visto di conformità va richiesto a fine lavori, perché fra le altre cose deve certificare che i professionisti incaricati abbiano rilasciato tutte le asseverazioni (a cura dei tecnici abilitati) e le attestazioni (a cura dei professionisti incaricati della progettazione strutturale) necessarie per accedere al superbonus 110% (requisiti tecnici e congruità delle spese sostenute) e che il contribuente è tenuto ad allegare alle richieste di detrazione o di opzione alternativa.

Lo specifica il provvedimento dell’Agenzia delle Entrate dell’8 agosto 2020, che contiene anche le misure attuative relative all’esercizio dell’opzione per la cessione del credito/sconto in fattura prevista dall’articolo 121 del Decreto Rilancio.

Nella parte relativa ai requisiti, viene richiesto il visto di conformità sulla effettiva presenza nella richiesta della documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta, rilasciato ai sensi dell’articolo 35 del decreto legislativo 241/1997.

Il soggetto che rilascia il visto di conformità – si legge nel provvedimento - verifica che i professionisti incaricati abbiano rilasciato le asseverazioni e attestazioni richiesta dalla norma, e che gli stessi abbiano stipulato una polizza di assicurazione della responsabilità civile, come previsto dall’articolo 119, comma 14, del decreto 34/2020.

L’asseverazione è rilasciata al termine dei lavori o per ogni stato di avanzamento dei lavori. Quindi, anche il visto di conformità dovrà attendere o la fine dei lavori o gli stati di avanzamento.

N.B. L’esercizio delle opzioni alternative alla detrazione (cessione del credito o sconto in fattura) deve essere effettuato in via telematica, anche avvalendosi dei soggetti previsti dal comma 3, articolo 3 del regolamento di cui al Dpr 322/98 (ad esempio i Consulenti del Lavoro).

4.5

Modulo per cessione bonus

Con la pubblicazione dei modelli, è ora possibile esercitare l’opzione che consente di cedere i crediti d’imposta spettanti sui lavori di riqualificazione energetica e antisismici agevolati al 110% (in base al decreto Rilancio). Per farlo, è necessario inviare una comunicazione (modulo per la richiesta della detrazione + istruzioni per la compilazione del modulo: allegati reperibili dal nostro sito) all’Agenzia delle Entrate, dal 15 ottobre 2020 al 16 marzo dell’anno successivo a quello in cui sono state sostenute le spese.

Modulo per la richiesta della detrazione

Istruzioni per la compilazione del modulo di richiesta della detrazione

Il nuovo provvedimento attuativo (Provv. artt. 119-121 DL Rilancio: allegato reperibile sul nostro sito) dell’Agenzia delle Entrate fornisce poi le istruzioni per l’esercizio delle opzioni (cessione credito o sconto in fattura) relative alle detrazioni spettanti per interventi di ristrutturazione edilizia, recupero o restauro della facciata degli edifici, riqualificazione energetica, riduzione del rischio sismico, installazione di impianti solari fotovoltaici e infrastrutture per la ricarica di veicoli elettrici, utilizzando il relativo modello.

Provvedimento attuativo

Con questo modello è dunque possibile esercitare l’opzione di cessione del bonus: dal 15 ottobre è possibile cedere il credito di imposta corrispondente alla detrazione spettante o fruire di uno sconto sul corrispettivo.

4.6

Corretta compilazione dei documenti

Bonifico parlante (bancario o postale)

Dati da includere:

Numero e data della fattura

Causale del versamento: “Riqualificazione energetica - Detrazione ex art. 1 L. n. 296/2006, ex art. 1 L. 244/2007, ex art. 14 D.L. n. 63/13 s.m.i.”;

Codice fiscale del beneficiario della detrazione

Numero di partita IVA, ovvero, il codice fiscale del soggetto a favore del quale il bonifico è effettuato

Sono ammessi gli interventi sostenuti dal 1 luglio 2020 al 31 dicembre 2021, quindi la data del bonifico deve rispettare tali tempistiche.

Fattura

La fattura di vendita dovrà essere compilata indicando l’importo complessivo dovuto dal beneficiario della detrazione (i.e. il cliente) comprensivo dell’IVA. Dopo il totale fattura, dovrà essere indicato l’importo dello sconto applicato

Nella fattura dovrà essere riportata la seguente menzione di legge: “sconto praticato in applicazione delle previsioni dell’articolo 121 del Decreto-Legge 19 maggio 2020, n. 34 convertito con modificazioni dalla L. 17 luglio 2020, n. 77”

4.7

A.R.E. - Attestato di Regolarità Edilizia

Alla base di tutte le pratiche di Superbonus, o per lo meno di quelle che comportano interventi per i quali si richiede la presentazione di un titolo edilizio, sta un documento “nascosto” , ma fondamentale: l’ARE Attestato di Regolarità Edilizia. Il documento non è espressamente citato, ma fa da se che non sarà possibile usufruire della detrazione se l’immobile non risulta regolare. Tale documento viene anche chiamato certificato di conformità urbanistica.

Ogni immobile, per essere realizzato, deve essere autorizzato da un procedimento dell’amministrazione comunale chiamato titolo abilitativo. La normativa di riferimento è il TUE (Testo Unico delEdilizia DPR 380/01). La corrispondenza tra il progetto depositato al comune da un tecnico abilitato e lo stato di fatto dimostra la regolarità urbanistica (detta anche regolarità edilizia).

I titolo abilitativi con cui può essere autorizzato un edificio sono variati negli anni:

Licenza Edilizia: dal 1942 con la Legge 1150

Concessione Edilizia Onerosa: dal 1977 con la Legge 10

Permesso di Costruire: dal 2003 con il TUE DPR 380/01

I condoni edilizi concorrono a rendere un immobile regolare dal punto di vista urbanistico-edilizio quando viene rilasciato dal comune la Concessione in Sanatoria. I condoni sono stati tre: nel 1985, nel 1994, nel 2003.

Per immobili precedenti al 1942 si considera come legittimità urbanistica la planimetria catastale d’impianto del 1939-1940.

Prima di vendere, acquistare o ristrutturare casa, è bene accertarsi che tutto si svolga in maniera corretta, per non rischiare di incappare, in seguito, in pesanti problematiche.

Il certificato di conformità urbanistica – o la certificazione di conformità urbanistica – è un documento che attesta la corrispondenza tra l’immobile in questione e il titolo edilizio depositato in Comune, senza il quale non è possibile effettuare alcuna operazione. In altre parole, il certificato di conformità urbanistica dimostra, tramite un confronto diretto, la regolarità urbanistica dell’edificio, che dovrà essere identico, in tutte le sue parti, al progetto presentato e approvato presso il Comune di riferimento.

Tale documento, pertanto, stabilisce che non vi sono abusi edilizi e/o variazioni rispetto al progetto originario, dunque che l’edificazione e le eventuali successive modifiche (ampliamenti, restauri, ecc.) siano avvenute in conformità a quanto previsto dalla legge.

Tale documento è assolutamente necessario in tre casi, ovvero:

1. Compravendita immobiliare, in quanto un immobile non autorizzato o non del tutto conforme al progetto presentato, secondo la Cassazione, non è commerciabile

2. Richiesta e sottoscrizione di un mutuo

3. Lavori di ristrutturazione e/o modifiche all’assetto originario dello stabile

In particolare, se si desidera acquistare o vendere un immobile, si dovrà verificare che tutto sia in regola. In presenza di difformità tra la documentazione depositata in Comune e le condizioni dell’immobile, infatti, spetta al venditore l’obbligo di sanare – ove possibile – gli eventuali abusi edilizi, con la procedura di sanatoria.

Si evidenzia, che non tutte le irregolarità possono essere sanate.

4.8

La verifica della conformità urbanistica

La verifica della conformità urbanistica di un immobile si effettua confrontando il progetto presente in Comune con lo stato di fatto. Tale operazione va affidata ad un tecnico qualificato, che provvedere a visionare l’edificio e, in caso di esito positivo, a rilasciare una dichiarazione di conformità urbanistica, corredata di un’apposita relazione tecnica.

Qualora, invece, l’esito dovesse risultare negativo – ovvero in presenza di variazioni rispetto al progetto originario, il proprietario dovrà procedere con la regolarizzazione degli abusi.

Per verificare se un immobile (appartamento, villa, negozio o qualsiasi altro manufatto) è dotato della conformità urbanistica bisogna confrontare lo stato di fatto con il progetto depositato negli archivi comunali. L’edificio potrebbe essere stato modificato o realizzato in maniera difforme al progetto presentato al comune. In questo caso non è possibile rilasciare la conformità urbanistica.

4.9

La regolarità urbanistica e catastale

Un aspetto da tenere in considerazione riguarda la differenza tra conformità urbanistica e catastale. Infatti, talvolta capita che un edificio risulti conforme rispetto alla planimetria depositata in Catasto, ma non con le informazioni presenti in Comune: in altre parole, un immobile, seppure abusivo, può essere accatastato. Tuttavia, la dichiarazione di conformità catastale non ha alcuna valenza probatoria. Pertanto, prima di procedere con la compravendita o con i lavori di ristrutturazione, occorre verificare la regolarità urbanistica.

4.10

Principali cause di irregolarità urbanistica

Esistono diversi tipi di difformità che non permettono il rilascio della conformità:

Edificio abusivo: quando non esiste alcun titolo abilitativo. (l’immobile è stato realizzato senza nessun provvedimento amministrativo). In questo caso un nuovo condono edilizio o un Permesso di Costruire in Sanatoria possono sanare la situazione. L’immobile in alcuni casi si può comunque vendere ed il nuovo proprietario diventerà il responsabile dell’abuso

Piccole modifiche interne: in questo caso è possibile sanare la situazione con una CIL per lavori già eseguiti (se i lavori sono stati effettuati dopo il 26 maggio 2010) o con una DIA in Sanatoria.

Esempio: spostamento di alcune stanze, demolizione di tramezzi, unione del soggiorno e della cucinaModifiche esterne e aumento di volumetria: è possibile sanare con una DIA o Permesso di Costruire in Sanatoria.

Esempio: chiusura del balcone con una veranda, apertura di una finestra o porta, cambio di destinazione d’uso, fusione o frazionamento di unità immobiliari

Nella pratica le difformità sono innumerevoli ed ogni fattispecie merita una valutazione ed una risoluzione specifica. Non tutte le difformità si possono sanare, quindi bisogna prestare la massima attenzione prima di procedere ad una delle attività predette.

4.11

Trasferimenti e regolarità urbanistica

Il rogito per la compravendita di un immobile deve essere dotato della conformità catastale (obbligatorio dal Luglio 2010), mentre per quanto riguarda la conformità urbanistica gli obblighi sono più complessi:

Nell’atto bisogna dichiarare con quale titolo abilitativo è stato realizzato l’immobile menzionando la licenza, concessione o il permesso di costruire

Tuttavia se l’immobile è stato realizzato prima del 1 Settembre 1967, è possibile tralasciare la menzione del titolo. Questa semplificazione è permessa proprio per quegli edifici storici i cui progetti potrebbero essere difficilmente rintracciabili negli archivi comunali

In caso di modifiche importanti dell’immobile (ricadenti nella cosiddetta “ristrutturazione pesante” Art. 23 comma 3 del DPR 380/01) va indicato nel rogito il titolo autorizzativo con cui sono stati permessi. Ad esempio in caso di lavori che hanno comportato la demolizione e ricostruzione, aumento di volume o sagoma, aumento delle unità.

In caso di interventi abusivi sanati in passato con un condono edilizio va menzionata nel rogito la concessione in sanatoria

In caso di minime modifiche dell’immobile non andrà obbligatoriamente menzionato (anche se è auspicabile farlo) nel rogito quale autorizzazione o comunicazione (DIA, CIL, etc) è stata utilizzata per fare i lavori

Ma attenzione, è possibile trasferire regolarmente un immobile che non ha la completa conformità urbanistica. Infatti se l’immobile (costruito regolarmente) ha subito durante la sua storia dei piccoli interventi di modifica non autorizzati (che comportano la perdita della conformità urbanistica), la commerciabilità del bene è garantita.

4.12

Superbonus 110% e abusi edilizi (Aggiornato al 11/09/20)

Premesso e accertato che il superbonus 110% risulta essere un’ottima possibilità per il miglioramento energetico e strutturale del parco immobiliare italiano, la nuova detrazione fiscale (come anche le precedenti) si scontra su un muro enorme chiamato “abuso edilizio”.

Fatte salve le sanzioni, gli interventi abusivi realizzati in assenza di titolo non beneficiano delle agevolazioni fiscali previste dalle norme vigenti e riguardano violazioni di altezza, distacchi, cubatura o superficie coperta che eccedano per singola unità immobiliare il due per cento delle misure prescritte, ovvero il mancato rispetto delle destinazioni e degli allineamenti indicati nel programma di fabbricazione, nel piano regolatore generale e nei piani particolareggiati di esecuzione.

Il punto di partenza è quindi il rilascio del certificato di conformità urbanistica che consentirà di verificare se l’immobile presenta una difformità o un abuso edilizio. Il certificato di conformità urbanistica è quel documento che attesta la corrispondenza tra lo stato di fatto dell’immobile e il titolo edilizio con cui è stato realizzato (attenzione sto parlando del progetto presentato al SUE e non la planimetria catastale che non ha alcun valore dal punto di vista probatorio).

Dalla verifica della conformità urbanistica, sarà possibile stabilire se l’immobile è in regola oppure no e, in quest’ultimo caso, l’entità dell’abuso. Su un immobile realizzato senza titolo edilizio è pacifico affermare che lo stesso non potrà godere di alcun beneficio fiscale.

Nel caso di abusi di lieve entità, una vecchia sentenza della Commissione Tributaria dell’Emilia Romagna (sent. n. 42/14/2008) ha stabilito che non c’è decadenza dalle agevolazioni fiscali quando l’immobile riscontri un intervento abusivo ma di lieve entità (2%).

Prima di avventurarsi in lavori avventati senza le adeguate coperture economiche e nella speranza di “ristrutturare gratis” (cosa che non potrà mai esserci completamente), è sempre fondamentale affidarsi ad un professionista che prima ancora di realizzare un progetto o procedere alla redazione dell’attestato di prestazione energetica (per l’ecobonus) si sinceri della condizione urbanistica dell’immobile e metta al corrente il condominio di eventuali abusi che potrebbero minare dal principio la fruizione di eventuali detrazioni fiscali.

Dalla verifica della conformità urbanistica si potrà, dunque, procedere su un’analisi delle strade.

A. Prodotti trainanti

Pompe di calore

Sistemi ibridi

HYBRID IN